热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

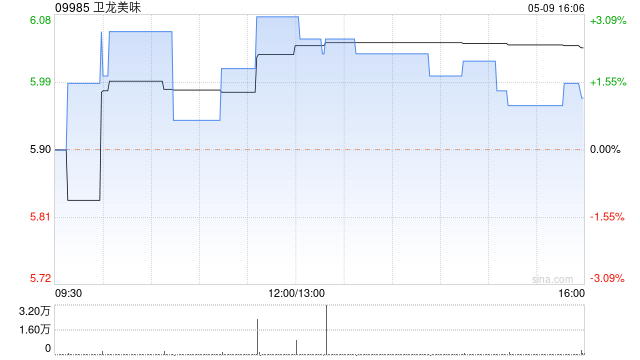

中金发布研究报告称,维持卫龙美味(09985)“推荐”评级福建省冠翔实业有限公司,考虑到1H24毛利率提高且新渠道收入放量较快,上调公司24/25年净利润

6.8%/5.8%到约10.7/12.1亿元。考虑到盈利提高,提高目标价6.8%到7.8港元。公司发布1H24盈利预喜公告:未经审核综合管理账目及现时可得资料初步评估,预计本集团1H24

录得净利润约5.99-6.215亿元,较1H23的4.47亿元同比增长34%至39%,盈利情况略超市场预期。

中金主要观点如下:

该行预计公司收入同比增长25%左右。

该行预计公司线上和线下渠道收入增速相近,其中线下增量渠道包括零食量贩(该行预估1H24零食量贩收入超4亿元)、现代渠道,流通渠道因流量分流收入有所承压。品类来看,该行预计1H24调味面制品收入同比增长个位数,魔芋收入同比增速超20%。

该行预计1H24净利率同比有所提高,主要受益于毛利率同比改善。

根据公司公告,1H24由于公司产能利用率提升及部分原材料价格(如大豆油等)下降、毛利率同比提高。营销活动方面,1H公司增加抖音等新兴电商投入、并且1H相继推出脆火火青柠口味、小魔女麻酱火锅口味、升级版香辣豆皮、小魔女魔芋素板筋、新包装低卡海带、榴莲辣条等,因此该行预计1H公司营销费用投放同比增加。

展望2H24:

增量渠道和新产品将继续放量。渠道:该行预计1H24公司传统流通渠道占比已近50%,另外一半以现代渠道、线上、零食量贩为主,该行预计下半年随着休闲零食进入相对旺季,渠道将持续放量。产品:公司2H23开始新品推出速度明显加快,该行预计2024年新品整体收入贡献有望达几亿元收入,目前脆火火、小魔女等新品试销反馈动销较好。

风险:传统渠道增长持续承压,部分成本大幅波动,竞争加剧,食品安全风险。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 福建省冠翔实业有限公司